2月11日,据上清所消息,佳源创盛控股集团有限公司拟发行2020年度第二期中期票据。

募集说明书显示,本期债券基础发行规模2.5亿元,发行金额上限5亿元,发行期限3年,牵头主承销商为光大证券,联席主承销商及簿记管理人为中国民生银行。债券发行日2020年2月13日,起息日2020年2月14日,上市流通日2020年2月17日。

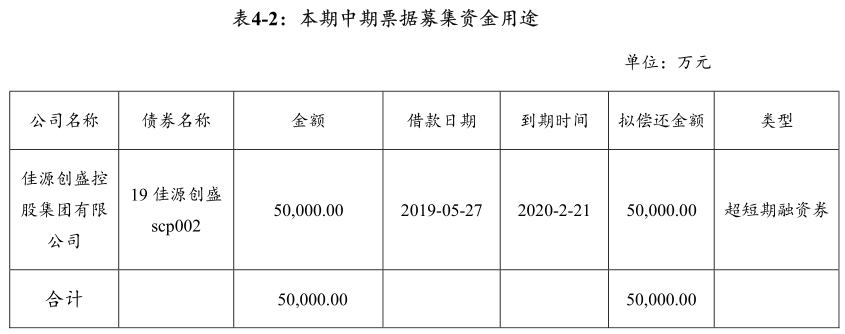

据悉,本期中期票据采取发行金额动态调整机制,基础发行规模为2.5亿元,发行金额上限为5亿元。本次中期票据发行规模不超过5亿元(含5亿元),本期发行中期票据所募集的资金将全部用于偿还发行人的超短期融资券,募集资金拟偿还债务明细如下表所示:

截至本募集说明书签署日,发行人及下属子公司待偿还债券余额合计77.72亿元,其中公募公司债18.70亿元,私募公司债23.72亿元,超短融资券9亿元,证监会主管ABS22.30亿元,中期票据4亿。

免责声明:凡本网注明 “来源:XXX(非中国房产新闻网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。