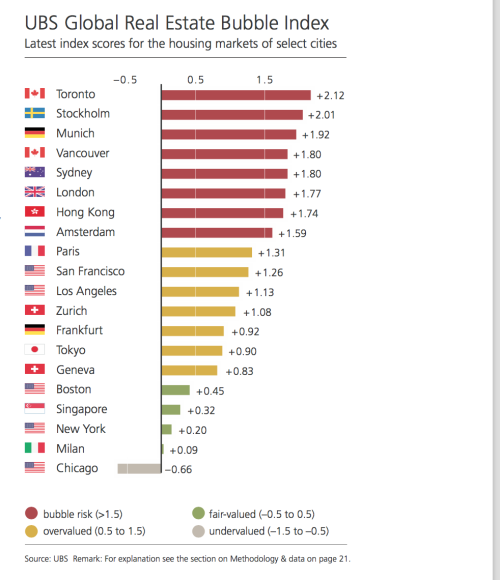

据瑞银(16.98, 0.05, 0.30%)财富管理9月28日发布的2017年瑞银全球房地产泡沫指数显示,加拿大多伦多面临的房地产泡沫风险最大,其次为斯德哥尔摩、慕尼黑、温哥华、悉尼、伦敦、香港和阿姆斯特丹。 在亚太地区,香港和悉尼的房地产泡沫风险较去年上升。新加坡估值依然公允,风险持续下降,而东京估值过高的情况在2017年愈发明显。

多伦多在2017年首次进入指数排名,并名列泡沫风险之最。过去五年以来,多伦多的房价增长了50%。与2016年一样,斯德哥尔摩、慕尼黑、温哥华、悉尼、伦敦和香港等城市依然面临泡沫风险,而阿姆斯特丹去年仅是估值过高,今年已升级至泡沫风险区域。瑞银所研究的城市中有四分之三位于泡沫风险或估值过高区域,唯一一个估值偏低的城市是芝加哥。

(2017年瑞银全球房地产泡沫指数 红色为泡沫风险 黄色为高估 绿色为价格公允 灰色为低估)

(2017年瑞银全球房地产泡沫指数 红色为泡沫风险 黄色为高估 绿色为价格公允 灰色为低估)

在香港,住宅市场价格在年中时创下历史新高。全球金融中心中,香港的房价是最难负担的,人均居住面积为14平方米。瑞银财富管理投资总监办公室全球房地产主管Claudio Saputelli表示:“投资需求未见减弱以及强烈的乐观预期,使得短期内房价下行空间受限,但保持谨慎仍是必要之举。市场高度依赖投资情绪,以及监管措施仍可能进一步收紧,导致这个市场长期前景仍有较大的不确定性。”

报告指出,与之形成鲜明对比的是,新加坡通过多项监管措施为房地产市场降温。实际价格过去六年以来小幅下降,目前已较2011年的峰值回落18%。房地产市场降至公允估值水平, 2017年的风险指数也较去年有所回落。公共住房占房地产市场的80%,私人房地产市场仍难以负担,但已明显改善。房地产市场拐点似乎即将到来。

东京房地产市场则继续与日本其他地区脱节。自2012年以来,东京实际房价上涨25%,而全国其他地区则下降10%。低利率是部分地区房地产火爆的支持因素,但是,由于收入增长滞后,住房正变得越来越难以负担。人口长期减少的预期也限制了房价上行空间。

在悉尼,所有分项指标明确表明房地产市场风险加剧。2015-2016年房价下跌显然是暂时性回调。瑞银财富管理投资总监办公室房地产经济学家Matthias Holzhey指出:“过去四个季度房价再次上涨12%,目前已较2012年上涨60%。经通胀调整的收入增长率仅为2%。税收豁免以及可只付利息的贷款,暂时掩饰了可负担能力恶化的情况。”

报告指出,房价长期看升的预期在一定程度上解释了全球主要城市的房地产投资需求。很多市场参与者预期,长期来看,最好的地段将可受益于高净值人群的增长而获得最大的价值增长(超级明星模型)。只要供应不会快速增长,很多购房者会认为“超级明星城市(比如香港、伦敦、旧金山等)”的房价将持续与租金、收入和全国房价水平脱钩。

另外,由于国际投资需求激增(特别是来自于中国)并且超过了当地购房者,近几年这些“超级明星”城市获得额外的推动力。过去三年房价平均涨幅近20%,确认了甚至是最乐观投资者的预期。这种思维激化了估值过高的情况,甚至是导致全球发达经济体大多数主要城市的房地产市场出现泡沫风险。

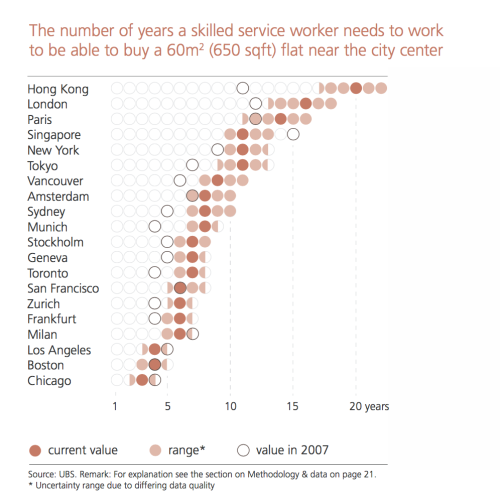

(全国主要城市住房的可负担性:一名高技能人才在近市中心购买60平方米住房所需的工作年限)

(全国主要城市住房的可负担性:一名高技能人才在近市中心购买60平方米住房所需的工作年限)

报告称,就房价收入比而言,在香港,收入达当地平均水平两倍的人,也难以负担60平方米住房。另外,人们的收入和房价,在伦敦、东京、纽约、巴黎和新加坡是脱节的,房价收入比超过了10。

免责声明:凡本网注明 “来源:XXX(非中国房产新闻网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。