3月5日,新城控股发布关于调整公司2020年公开发行公司债券(第一期)发行方案的公告。

公告显示,因簿记建档当日市场变化较为剧烈,经簿记管理人及发行人协商一致,现将品种一发行利率区间调整为3.70%-5.70%,品种二发行利率区间调整为4.20%-6.20%。

据悉,3月4日,新城控股发布公告称,公司拟发行6亿元公司债券,债券分为两个品种。

品种一票面利率询价区间为4.00%-6.00%,期限为3年期,附第2年末投资者回售选择权和发行人票面利率调整选择权;品种二票面利率询价区间为4.50%-6.20%,期限为5年期,附第3年末投资者回售选择权和发行人票面利率调整选择权。

债券牵头主承销商、受托管理人、簿记管理人为中信建投证券,联席主承销商为招商证券、长安国瑞证券、中山证券、国泰君安证券。债券的起息日为2020年3月9日。

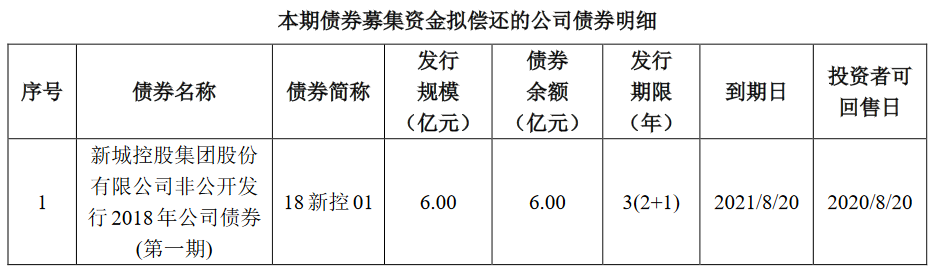

据悉,本期公司债券的募集资金拟用于偿还公司债券,具体明细如下: