上清所4月7日消息,保利发展控股集团股份有限公司拟发行2020年度第二期中期票据,发行金额为15亿元,发行期限为3+N(3)年。

据募集说明书显示,本期票据发行日期为4月9日-10日,起息日和上市流通日分别为4月13日和4月14日。建设银行为本期票据的主承销商及簿记管理人,兴业银行为联席主承销商。经中诚信国际综合评定,保利发展控股主体信用级别为AAA级,评级展望为稳定;本期中期票据信用级别为AAA级。

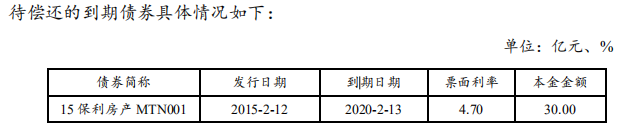

保利发展控股本期中期票据发行金额为15亿元,全部用于偿还到期债券,即拟用于偿还发行人2015年2月12日发行的“保利房地产(集团)股份有限公司2015年度第一期中期票据”本金,不涉及土地一级开发、征地拆迁、旧城改造等项目。

截至募集说明书签署日,保利发展控股及其合并报表范围内子公司待偿还直接债务融资余额为美元15亿元和人民币349亿元,其中15亿美元为在境外发行的固息债券,349亿元人民币为在境内发行的125亿元中期票据、74亿元长期限含权中期票据、170亿元公司债券。