作为消费升级的重要载体,现代商业的创新发展以及调整升级,持续受到业内关注,新技术、新模式、新业态的发展不断为商业地产行业注入新的活力,提供新的市场机遇。为适应当前中国商业地产市场快速发展需要,中指研究院在分析总结历年研究经验及商业地产行业发展现状的基础上,启动中国房地产指数系统商业地产指数的研究和编制,主要涵盖商铺租金指数和写字楼租金指数,用以客观反映重点城市商业地产价格水平及其变化趋势。

1 中国商铺租金指数运行分析根据中国房地产指数系统商铺租金指数对全国重点城市主要商业街和典型购物中心商铺租赁样本的调查数据,2019年上半年,中国主要商业街商铺和重点商圈(购物中心)商铺租金整体水平稳中有升。其中,由全国重点城市100条商业街商铺为样本标的,构成的百大商业街(百街)商铺平均租金为25.6元/平米·天,环比上涨0.72%;由100个典型购物中心商铺为样本标的,构成的百大购物中心(百MALL)商铺平均租金为27.0元/平米·天,环比上涨0.62%。

从涨跌个数来看,在样本商业街中,租金环比上涨的商业街占72.0%,租金环比下跌的商业街占11.8%,16.2%的商业街租金与上期持平;在样本商圈中,租金环比上涨的商圈占72.9%,租金环比下跌的商圈占17.7%,9.4%的商圈(购物中心)租金与上期持平。

从市场表现来看,2019年一季度,我国GDP总量为21.3万亿元,同比增长6.4%,增速较上年同期收窄0.4个百分点。2019年1-5月,我国社会消费品零售总额超过16.1万亿元,同比增长8.1%,增速较上年同期收窄1.4个百分点,居民消费整体保持平稳增长态势。重点城市新项目入市较多且租赁交易较为活跃,日益多元化的租赁需求给多数城市商业市场注入新活力,同时亦使其存量与新增零售项目价值获得提升。

1.百街商铺租金指数变化

(1)百街商铺租金变动情况

根据全国15个重点城市主要商业街商铺样本调查数据,由重点城市100条商业街商铺为样本标的,构成百大商业街(百街)商铺租金指数。2019年上半年,百街商铺平均租金为25.6元/平米·天,环比上涨0.72%。

从不同等级城市来看,2019年上半年,一线城市中租金环比上涨的商业街占81.5%,环比下跌的商业街占3.7%,14.8%的商业街租金与上期持平。北京9条商业街租金环比上涨,1条持平,无商业街租金下跌,其中南锣鼓巷涨幅最高,达1.78%;上海11条商业街中,8条商业街租金环比上涨,3条持平,其中南翔老街环比涨幅最高,为2.75%;广州2条商业街租金环比上涨,1条商业街租金环比下跌,其中天河又一城商业街环比上涨1.42%,涨幅最大;深圳3条商业街租金环比均上涨,涨幅在0.5%-2.0%之间。

2019年上半年,二线城市中租金环比上涨的商业街占65.8%,环比下跌的商业街占17.1%,17.1%的商业街租金与上期持平。二线城市中,南京和南昌主要商业街租金全部下跌,成都、苏州、海口主要商业街租金涨跌互现,武汉、重庆等6城市商业街租金较上期均全部上涨或持平。其中,武汉6条商业街租金环比全部上涨;武汉光谷步行街租金环比涨幅为2.06%,位列二线城市各商业街租金涨幅第一位。

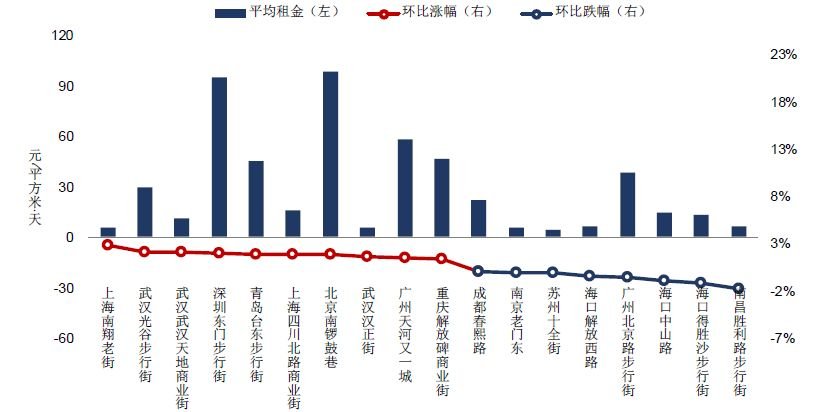

(2)租金涨跌幅较大的商业街

图:2019年上半年租金涨跌幅较大的商业街

数据来源:CREIS中指数据、Fang.com、3Fang.com

2019年上半年,在租金环比上涨的商业街中,上海南翔老街、武汉光谷步行街等10条商业街租金环比涨幅相对较大,其中上海南翔老街环比上涨2.75%,涨幅位列首位;武汉光谷步行街、武汉天地商业街紧随其后,涨幅分别为2.06%和2.01%;深圳东门步行街、青岛台东步行街等5条商业街商铺租金环比涨幅在1.5%-2.0%之间;广州天河又一城、重庆解放碑商业街环比分别上涨1.42%和1.36%。在商铺租金环比下跌的商业街中,南昌胜利路步行街、海口得胜沙步行街以及海口中山路环比跌幅较大,均在1.0%(含)-2.0%之间;广州北京路步行街、海口解放西路等5条商业街环比跌幅在0.7%以内。

2.百MALL商铺租金指数变化

(1)百MALL商铺租金变动情况

根据全国15个重点城市典型购物中心商铺样本调查数据,由重点城市100个典型购物中心商铺为样本标的,构成百大购物中心(百MALL)商铺租金指数。2019年上半年,百MALL商铺平均租金为27.0元/平米·天,环比上涨0.62%。

从不同城市等级看,2019年上半年,一线城市中75.0%的商圈(购物中心)租金环比上涨,18.2%的商圈租金环比下跌,6.8%的商圈租金与上期持平。北京有7个商圈租金环比上涨,1个持平,4个环比下跌,其中东直门商圈环比涨幅最高,达2.10%;上海有17个商圈租金环比上涨,1个持平,4个环比下跌,其中淮海路商圈环比涨幅最高,为2.70%;广州有5个商圈租金环比上涨,1个持平,其中天河路商圈环比涨幅最高,为1.65%;深圳4个商圈租金环比均上涨,其中东门商圈涨幅最高,达1.88%。

2019年上半年,二线城市中71.2%的商圈(购物中心)租金环比上涨,17.3%的商圈租金环比下跌,11.5%的商圈租金与上期持平。除天津、武汉、重庆、南昌、杭州以及青岛重点商圈租金涨跌互现外,成都、苏州等5城市重点商圈租金较上期均上涨或持平。重庆有3个商圈租金环比上涨,3个商圈租金环比下跌,其中观音桥商圈租金环比涨幅最高,为1.22%。

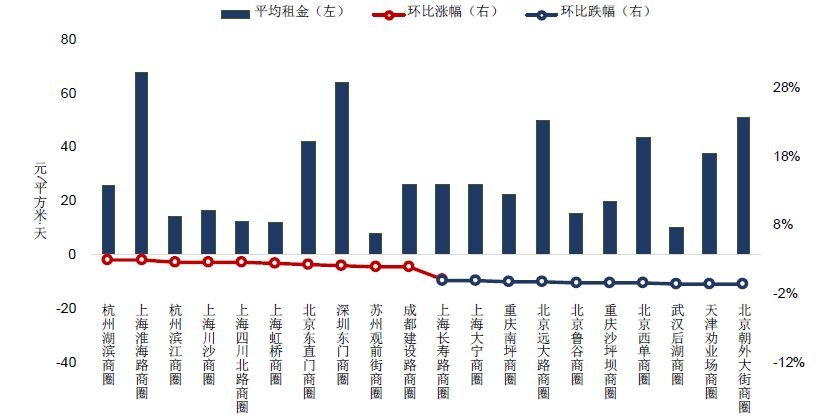

(2)租金涨跌幅较大的商圈

图:2019年上半年租金涨跌幅较大的商圈

数据来源:CREIS中指数据、Fang.com、3Fang.com

从商圈层面看,2019年上半年,在租金环比上涨的商圈中,杭州湖滨商圈、上海淮海路商圈等10个商圈租金环比涨幅较大,其中杭州湖滨商圈租金环比涨幅最大,达2.83%;其次为上海淮海路商圈,涨幅为2.70%;杭州滨江商圈、上海川沙商圈等5个商圈租金环比涨幅在2.0%-2.5%(含)之间;深圳东门商圈、苏州观前街商圈、成都建设路商圈环比涨幅在1.7%-2.0%之间。在租金环比下跌的商圈中,北京朝外大街、天津劝业场等5个商圈租金环比跌幅在0.5%-1.0%之间;北京鲁谷、北京远大路等5个商圈环比跌幅在0.5%以内。

3.租金运行趋势研判

据中国商铺租金指数显示,2019年上半年,中国百街、百MALL商铺租金环比均上涨。从市场表现看,随着收入水平的提高以及消费观念的转变,消费者越来越关注购物的便捷性及体验感。基于此,国内外零售企业在布局新零售的同时,坚持对线下门店进行数字化改造,引入扫码支付、自动结账等服务。此外,大数据、人工智能和移动互联网等继续加持商业市场,“AI+美妆”、智能试穿、虚拟现实等技术,极大地增强了消费者的购物体验,激发了潜在的消费需求,对未来实体商业项目的需求也将有所增加。整体来看,2019年上半年,零售商业市场表现活跃,其中一线城市仍是零售商进行扩张的首选,但考虑到一线城市商业地产开发趋于饱和,而具有一定经济基础,商业活跃度相对较强的新一线、二线城市将持续受到零售商青睐,未来新一线、二线城市商铺租金或将呈现不同程度上涨。

供应方面,从短期供应来看,2019年上半年5个重点监测城市约有近200万平方米40个购物中心项目入市,较2018年下半年缩减约190万平方米,短期供应明显减少。2019年上半年新入市项目主要有上海浦东三林东方懿德城、成都绿地中心468·伊藤广场等。根据拟开盘商业项目情况,预计2019年下半年,将有超1200万平方米约150个购物中心项目入市;此外,北京房山理工大学家园、武汉光谷青年汇等商业街项目将进入市场,总建筑面积超15万平方米。从长期供应来看,2019年1-6月,我国商办用地成交规划建筑面积达8762.10万平方米,同比下降9.08%。从城市等级看,一线、二线商办用地成交规划建筑面积同比均下降。从成交占比看,一线城市商办用地成交面积占全国比例由去年同期的5.63%降至2.98%,二线城市占比由去年同期的51.55%降至44.34%。虽二线城市商办用地成交占比有所下降,但仍保持较高比例。总体来看,未来商业市场供应将主要集中在二线城市。

需求方面,2019年1-5月,我国社会消费品零售总额为161332亿元,同比增长8.1%,增幅较去年同期回落1.4个百分点,其中全国网上零售额同比增长17.8%,增幅较去年同期回落12.9个百分点。按消费类型分,餐饮收入同比增长9.3%,增幅较去年同期回落0.5个百分点;商品零售同比增长8.0%,增幅较去年同期回落1.4个百分点。限额以上单位商品中,日用品类、化妆品类、中西药品类同比分别增长14.5%、11.3%和11.0%;通讯器材类、家用电器和音像器材类以及家具类同比则分别增长7.8%、6.4%和5.1%。整体来看,消费需求呈快速增长态势,但增速有所放缓,其中网络消费增长迅速,升级类商品和服务类消费较为活跃,对我国未来商业市场需求、消费结构优化升级都将形成一定支撑。

展望未来,在经济结构转型、居民收入提升、城市化进程加快以及消费升级等因素的共同推动下,我国居民消费将继续保持增长态势。同时,政府也出台多项政策促进消费升级,在积极推动电子商务发展的同时鼓励实体零售企业进行商业模式创新,促进线上线下融合发展。实体零售企业通过创造新的零售场景和经营模式,优化升级成为全渠道零售,新的实体零售格局正在形成。就零售商业市场整体租赁需求而言,消费的持续增长将使租赁需求保持活跃;而2019年下半年,大规模购物中心项目的入市,也将使零售市场竞争更加激烈,预计未来,零售商业租金或将面临调整。

2 中国写字楼租金指数运行分析根据中国房地产指数系统写字楼租金指数对全国重点城市主要商圈写字楼租赁样本的调查数据,2019年二季度,全国重点城市主要商圈写字楼租金整体水平稳中微升,平均租金为5.0元/平米·天,环比上涨0.01%。从商圈来看,租金环比上涨的商圈占60.0%,租金环比下跌的商圈占38.8%,1.2%的商圈租金与上期持平。从市场表现来看,2019年一季度,我国第三产业实现增加值122317亿元,同比增长7.0%,增幅较上期收窄0.4个百分点。整体来看,服务业发展速度出现放缓迹象,在一定程度上使写字楼市场需求有所减弱。具体来看,受经济增速放缓及中美贸易争端影响,一线城市写字楼市场需求减少,租金有所下降;而部分重点二线城市由于人才落户政策及产业优惠政策,城市吸引力大幅提升,写字楼市场发展尤为迅速。

1.写字楼租金变动情况

根据全国15个重点城市主要商圈典型甲级写字楼租赁样本数据,2019年二季度,全国重点城市主要商圈写字楼租金整体水平稳中有升,平均租金为5.0元/平米·天,环比上涨0.01%。

从城市等级看,2019年二季度,一线城市中,41.7%的商圈写字楼租金环比上涨,58.3%的商圈写字楼租金环比下跌。具体来看,一线城市36个主要商圈中,北京上地、深圳宝安中心区、北京丽泽等15个商圈写字楼租金环比上涨;深圳后海、上海陆家嘴等21个商圈租金环比下跌。

2019年二季度,二线城市中,75.0%的商圈写字楼租金环比上涨,22.7%的商圈租金环比下跌,2.3%的商圈租金与上期持平。11个城市44个主要商圈中,武汉、重庆、成都、苏州、长沙、南昌主要商圈写字楼租金均环比上涨,其他城市商圈写字楼租金均涨跌互现。其中重庆解放碑商圈租金涨幅较高,达3.19%,居于二线城市首位。

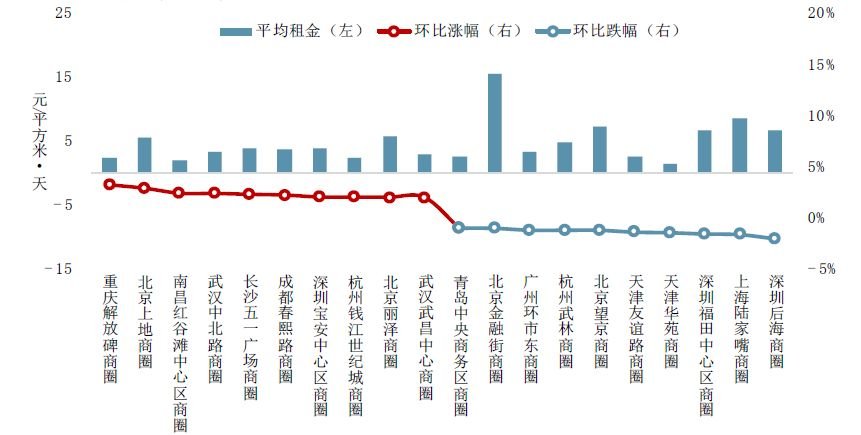

2.租金涨跌幅较大的商圈

图:2019年二季度写字楼租金涨跌幅较大的商圈

数据来源:CREIS中指数据、Fang.com、3Fang.com

2019年二季度,在写字楼租金环比上涨的商圈中,重庆解放碑、北京上地等10个商圈租金环比涨幅较大,其中重庆解放碑商圈写字楼租金涨幅最大,环比上涨3.19%至2.4元/平米·天;其次为北京上地商圈,环比上涨2.86%至5.6元/平米·天;南昌红谷滩中心区、武汉中北路等6个商圈租金环比涨幅在2.0%(含)-2.5%之间;北京丽泽商圈和武汉武昌中心商圈租金均环比上涨1.99%。

在写字楼租金环比下跌的商圈中,深圳后海商圈跌幅最大,环比下跌2.01%至6.8元/平米·天;其次为上海陆家嘴商圈和深圳福田中心区商圈,环比分别下跌1.62%和1.56%;天津华苑和天津友谊路等7个商圈写字楼租金环比跌幅均在1.0%-1.5%之间。受第三产业中金融、信息服务、科技服务等优势产业增长较快影响,以该类产业为主的商圈写字楼租金明显上涨;同时,在汇率下调、关税增加的双重压力下,部分进出口贸易企业经营状况下滑,办公需求(续租和扩租)有减弱迹象,从而导致以该类行业聚集的商圈写字楼租金有所下调。

3.租金运行趋势研判

据写字楼租金指数显示,2019年二季度,全国重点城市主要商圈写字楼租金整体水平稳中微升,平均租金为5.0元/平米·天,环比上涨0.01%。从市场表现看,随着中国经济的平稳发展,第三产业逐步成为经济增长的主动力,而第三产业中优势行业企业的快速发展,为未来写字楼市场需求提供了强劲支撑。具体来看,金融、房地产和TMT行业仍是写字楼市场的主要需求,带动整体租金平稳微升。其中,一线城市受中美贸易争端等宏观环境影响,写字楼市场租金有所下降;二线城市在各类人才政策、产业优惠政策的推动下,城市吸引力增强,吸引大量企业落户与投资,带动其写字楼市场租金稳中趋升。

供应方面,从新开工来看,2019年1-5月,15个重点城市写字楼新开工面积1210.80万平方米,同比下降,降幅为16.57%,其中一线城市写字楼新开工面积391.53万平方米,同比下降12.26%;二线城市新开工面积819.27万平方米,同比下降18.63%。从土地供应来看,2019年1-6月,15个重点城市商办用地成交规划建筑面积超2000万平方米,同比下降28.09%。总体来看,一、二线城市写字楼长期供应均呈缩减趋势。

需求方面,2019年一季度,我国GDP总量为213433亿元,较上年同期增长6.4%,增速与上季度持平。其中,第三产业实现增加值122317亿元,较上年同期增长7.0%。具体来看,金融业和房地产业增加值分别为19205亿元和14897亿元,仅次于批发零售业;信息传输、软件和信息技术服务业较上年同期增长21.2%至9191亿元,增幅居于各行业首位。整体来看,写字楼市场需求仍呈增长态势,随着产业升级、科技创新等政策的推动,金融、房地产、TMT仍为三大需求主力,支撑写字楼市场稳步健康发展。

展望未来,随着减税降费措施的实施,制造业等行业税率由16%降至13%;交通运输业、建筑业等行业税率由10%降至9%,这将大大减轻行业负担,降低企业运营成本,增加实体经济发展和扩展空间,支撑未来写字楼市场需求。但受全国经济增速放缓影响,企业扩张速度减缓,预计后期写字楼租赁需求或将趋弱,租金面临下行压力。在此背景下,写字楼运营企业需积极调整服务策略,通过提高软硬件水平、优化写字楼环境、提供增值服务或适当采取租金优惠措施等吸引租户,以期提高出租率来确保收益;而租户则将有更多元的选择并拥有更强的议价能力,有换租或升级需求的企业则可以适时作出选择。

END获取本报告PDF版,请扫下方二维码关注3Fang网,按提示领取