2016年10月,央行,银监会,上交所,深交所,发改委等部门陆续发出多封文件,要求各金融机构理性对待楼市,严控房地产金融业务风险。此后相关政策相继出台,包括严控银行资金进入房地产行业等等,房企的融资环境也持续收紧。在新的政策环境下,房企融资又将如何突破呢?

◆ 01 ◆

房企境外融资大幅上升

融资成本或将增加

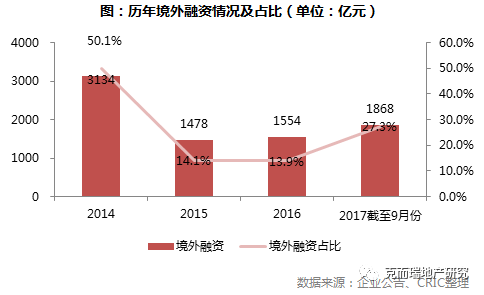

在境内融资情况收紧,多家房企转向海外发债融资。据克而瑞监测数据统计,2017年截至9月份,108家典型上市房企在境外通过发债以及银团贷款等方式融集了人民币1868亿元,已超去年全年总额。从融资比例来看,108家典型房企今年的境外融资占融资总额的27.3%,超2016年的13.9%有13.4个百分点。境外融资因其融得资金的使用所受限制少于境内公司债等,在今年成为了许多房企融得资金的重要方式。

其中,境外发债是从境外融资的主要手段,2017年截至9月份,108家房企境外发债金额达到约1556亿元人民币,典型如中国恒大,2017年在境外通过发行优先票据的方式募集了424亿元的资金,占企业融资总额的近一半。 从企业境外发债成本来看,2017年截至9月的加权融资成本为6.6%,较于2016年上升了1.2个百分点。主要是2017年以来中小企业境外发债比例也在大大增加,2016年TOP10房企境外发债占比高达52.6%,而这一比例今年下降至41.7%,而规模较大的房企其融资成本也会相对较低。

在政策环境持续目前的趋势下,预计未来还将有更多的企业寻求境外融资,全年境外融资比例或将进一步上升,房企整体融资成本也可能有所增加。

◆ 02 ◆

资产证券化爆发式增长

租赁市场将得到进一步推动

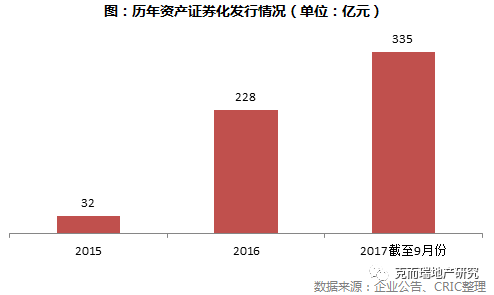

除了境外融资外,资产证券化也成为房企融资的一个突破口。2015年,万科发布国内首只公募REITS、世茂房地产推出了全国首单物业费和首单购房尾款的资产证券化项目,开启了房企的资产证券化之路。今年年初,李克强总理在全国两会的《政府工作报告》提到“促进企业盘活存量资产,推进资产证券化”,房地产资产证券化正迎来风口。通过资产证券化,可以有效帮助企业盘活存量资产,提升资产和资源配置效率,从而为企业提供资金支持,因此也成为了融资市场收紧情况下房企融资的一重要手段。

2017年1月至9月,多家企业完成发行资产证券化产品,发行金额达334.5亿元,同比大幅增长120%,也大大超过2016年全年总量。一方面是因为发行企业数据量增加,另一方面也是因为超过半数的房地产资产证券化项目单笔发行规模大于25亿,其中金融街(11.460, -0.06,-0.52%)、世茂、阳光城(6.820, -0.35, -4.88%)等企业皆发行了超过45亿规模的产品。2017年10月保利地产(10.830, 0.06, 0.56%)公告,与中联前源不动产基金管理有限公司联合发行的“中联前海开源-保利地产租赁住房一号资产支持专项计划”获得上海证券交易所审议通过。这是国内首单房企租赁住房REITs,也为大力拓展租赁住房业务的房企提振了信心。

◆ 03 ◆

拿地资金受限

并购基金或成破局关键

近几年,房地产行业集中度越来越高,房企之间的竞争越来越激烈。为赢得规模之战,加大力度拿地是重中之重。但自2016年10月份以来,国内融资环境趋于收紧,国家多次出台政策严控房地产融资,更有政策指出房地产企业的公司债募集资金等不得用于购置土地。

资金受限,与金融机构合作成立并购基金的模式,成为了企业拿地资金的一项重要来源。这种模式为房企与金融机构或者银行合作,或者旗下设立基金部门和公司,主要由房企主导,寻找市场上有价值的项目进行并购开发,对开发滞后的项目及公司进行盘活,再利用房企的品牌和营销优势,推动项目的开发和销售。金融机构承担资金筹措责任,并从中抽取一定的收益率。这种模式的期限比较长,一般都有3—5年的时间,属于中长期投资。

自2012年中国信达旗下三家公司开启并购基金以来,多家企业纷纷设立并购基金。且对于那些以并购见长的企业,未来并购基金或成为其并购资金的重要来源。如阳光城、福晟等成立并购基金支持企业的并购扩张。成立并购基金开发和并购项目作为一种整合多方优势资源的开发模式,为企业提供充足资金,同时降低企业的融资成本,未来,在行业整合加剧的情况,开发机会减少的情况下,房企的并购基金或成企业快速扩张一把融资利剑。